前言:

十四届全国人大二次会议记者会,国家发改委主任郑栅洁表示,发行使用超长期特别国债是一个重大的政策举措,扩大有效投资是我们重要的工作抓手。从主要投向看,按照问题导向、精准突破、系统集成、协同高效的原则,聚焦强国建设和民族复兴进程中的大事难事。初步考虑,将重点支持科技创新、城乡融合发展、区域协调发展、粮食能源安全、人口高质量发展等领域建设。财政部部长蓝佛安表示,适度加力、提质增效,是今年财政政策的基调和特点,新增地方政府专项债券3.9万亿元,新增发行超长期特别国债1万亿元,这两项加起来达到4.9万亿元。此外,2023年四季度增发的1万亿元国债,大部分都在今年使用。这些都是实打实的政府支出,能够带动和扩大社会有效投资,更好支持重点领域锻长板、补短板,激活经济发展动能,促进高质量发展和经济转型升级。

首先要搞明白债券是什么?债券是政府、金融机构、工商企业等机构直接向社会借债筹措资金时,向投资者发行,承诺按一定利率支付利息并按约定条件偿还本金的债权债务凭证。债券的本质是债的证明书,具有法律效力。债券购买者与发行者之间是一种债权债务关系,债券发行人即债务人(Debtors),投资者(或债券持有人)即债权人(Creditors)。最常见的债券为定息债券、浮息债券以及零息债券。

与银行信贷不同的是,债券是一种直接债务关系。银行信贷通过存款人——银行,银行——贷款人形成间接的债务关系。债券不论何种形式,大都可以在市场上进行买卖,并因此形成了债券市场。

一只债券,为什么有人叫它国债,有人说它是利率债,又有人说它是政府债券?其实,根据分类方式的不同,债券往往有几个不同“名称”。

根据发行主体分类

债券是由谁发行的?简单分有3类:政府、银行或其它金融机构、非金融性质的企业或公司。

根据发行主体不同,债券分为政府债券、金融债券、公司债券。

发行主体:政府

常见债券

●国债:是中央政府为筹集财政资金发行的债券。发行国债一般是为了弥补财政赤字,或是投资公共设施及重点建设项目,相对于不轻易变动的税收来说,国债是一种较为灵活、较为便捷的财政政策工具。

●特别国债:是为了实施国家特定政策、专款专用、收支同时进行,无需通过预算安排来还本付息,不适合普通投资者投资。

特别国债是指有特别用途的国债,是国债的一种形式。特别债券的特别之处在于以下几点:

(一)专款专用。普通国债筹集资金的目的主要用于弥补财政赤字,补充国家财政资金;而特别国债是在特殊时期服务于特定用途,属于应急措施。

(二)资金用途灵活。特别国债的资金用途没有统一的明确规定,是根据发行时的政策对特定项目需要作特殊安排。

(三)不列入财政赤字。国债纳入一般公共预算,计入政府的财政赤字;而特别国债纳入政府性基金预算,不计入财政赤字。

(四)即收即支。不同于普通国债其筹资时间与支出存在一定的时间间隔,特别国债收入与支出同时进行。

中央财政在2023年四季度增发2023年国债1万亿元,增发的国债全部通过转移支付方式安排给地方,全部列为中央财政赤字,还本付息由中央承担,不增加地方偿还负担集中力量支持灾后恢复重建和弥补防灾减灾救灾短板,整体提升我国抵御自然灾害的能力。对于在建项目,要求各项手续完备;对于新开工项目,要求前期研究论证比较充分、具备扎实的前期工作基础。

●地方政府债:由各级地方政府、地方公共机构发行的债券,一般是为了地方建设筹集资金而发行。

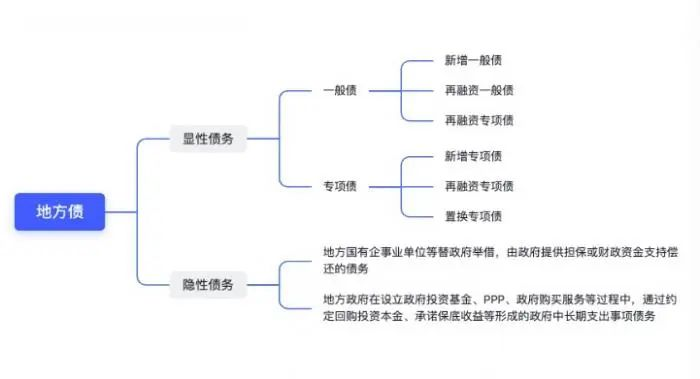

地方政府债券按资金用途和偿还资金来源分类,通常可以分为一般债券和专项债券,就是说专项债券是地方政府债券的一种,指为了筹集资金建设某专项具体工程而发行的债券,是属于地方政府的显性债务,纳入预算。目前地方政府唯一合规的举债方式就是一般债和专项债,没有其他。

专项债券(收益债券)和一般债券(普通债券)的区别是:前者是指为了筹集资金建设某专项具体工程而发行的债券,后者是指地方政府为了缓解资金紧张或解决临时经费不足而发行的债券。

国债与专项债的区别

国债(包括特别国债)是中央政府发行的债券,与之相对应的就是大家熟悉的地方政府债券,地方政府债券又包括一般债和专项债,专项债有包括普通专项债和项目收益专项债。

基建领域涉及更多的是专项债,专项债没有改变项目投资立项、招标投标、投融建管退的内在逻辑,它仅仅是一种政府的合规举债工具,它是解决基础设施和公共服务类项目资金来源并实现资金平衡的手段,它本质上是地方政府财政资金的杠杆,适度超前的基建投资离不开限额范围内的专项债举债规模。

发行主体:银行或其他金融机构

常见债券

●央行票据:由中国人民银行发行,央行票据是调节基础货币的货币政策工具之一,主要是为了保持基础货币平稳增长、货币市场利率基本稳定。

●政策性金融债:我国政策性银行为了筹集信贷资金发行,包括国开债(国家开发银行发行)、农发债(中国农业发展银行发行)、口行债(中国进出口银行发行)。政策性金融债也被称为“准国债”。

●商业银行债券:由我国境内设立的商业银行发行的债券。

●非银行金融债券:由我国境内设立的非银行金融机构法人,包括证券公司、保险公司等发行的债券。

发行主体:非金融性质的企业

常见债券

●企业债:具有法人资格的企业发行的债券,发行主体多为国企。属于隐性债务。

企业债券可分为公募债券和私募债券。公募债券指按法定手续经证券主管部门批准公开向社会投资者发行的债券;私募债券指以特定的少数投资者为对象发行的债券,发行手续简单,一般不能公开上市交易。通俗可以理解一个企业的负债。

●城投债:城投债是企业债的一种,是用于城市基础设施建设的。城投债又称“准市政债”,是地方投融资平台作为发行主体,公开发行企业债和中期票据,其主业多为地方基础设施建设或公益性项目。城投债是根据发行主体来界定的,涵盖了大部分企业债和少部分非金融企业债务融资工具。城投债是隐性债务,政府不允许实际背书,靠信仰周转。

●公司债:是有限责任公司和股份有限公司发行的债券。公司债是股份公司为筹措资金以发行债券的方式向社会公众募集的债。表明公司债权的证券称为公司债券。发行公司债须由董事会作出决定,制定募债说明书报主管机关批准。公司债有规定的格式,应编号并在背面注明发行公司债的有关事项。有记名公司债与无记名公司债,担保公司债与无担保公司债等不同类型。公司债有固定利率,其收益一般不变。债券持有人只是公司债权人,不能参与共同经营决策。 公司债是由股份有限公司或有限责任公司发行的债券,证券法对此做出了明确规定,因此,非公司制企业不得发行公司债券。而企业由发改委审批发行,但债券全称也叫201X年XXX公司公司债券。

●短期融资券:是具有法人资格的非金融企业发行的、约定在1年内还本付息的债务融资工具,募集资金主要为补充企业流动资金所用。

●中期票据:是具有法人资格的非金融企业,按计划分期发行的一种债务工具,中期票据的期限一般在1年到10年之间,发行中期票据募集资金主要是为了满足企业资金需求,通常会透过单一发行计划,多次按不同期限发行。

按信用状况分类

根据信用状况不同,上述不同发行主体的债券,还可以分为利率债、信用债,这也是大家最常听到的分类方式之一。

●利率债:主要包括国债、地方政府债、政策性金融债、央行票据等品种。利率债基本上不会出现信用风险,除非出现极端情况。这类债券的价格对市场利率变动敏感性高,通常来说,市场利率上升,债券价格下降。

●信用债:主要包括企业债、公司债、短期融资券、中期票据等。信用债除了受市场利率影响,还会面临信用风险。当发债企业资质下降,还本付息可能遇到困难,信用债的价格就会受到冲击。

根据偿还期限分类

按照债券的偿还期限,债券还可分为短期、中期、长期债券。通常来说:

●短期债券:偿还期限在1年以下。

●中期债券:偿还期限在1年或1年以上、10年以下(包括10年)。

●长期债券:偿还期限在10年以上。

债券的期限跟债券的风险收益息息相关,一般期限越长,预期收益越高,债券价格波动的风险也越高。

化解系统性风险和推动高质量发展成为经济发展的主旋律。经济弱增长背景各级地方政府均在积极探索经济增长的新引擎。中央经济工作会议提到:积极的财政政策要适度加力、提质增效。要用好财政政策空间,提高资金效益和政策效果。优化财政支出结构,强化国家重大战略任务财力保障。合理扩大地方政府专项债券用作资本金范围。落实好结构性减税降费政策,重点支持科技创新和制造业发展。稳健的货币政策要灵活适度、精准有效。发挥好货币政策工具总量和结构双重功能,盘活存量、提升效能,引导金融机构加大对科技创新、绿色转型、普惠小微、数字经济等方面的支持力度。2024年两会设定了5%的经济增长目标,拟安排地方政府专项债券3.9万亿元。中央预算内投资拟安排7000亿元,从2024开始拟连续几年发行超长期特别国债,专项用于国家重大战略实施和重点领域安全能力建设,今年先发行1万亿元。

免责声明:部分文字/图片来自互联网,如涉及版权问题,请及时联系我们删除